投資策略

晟德生技投控以「藥業」起家,具備生技實務經驗與商業專業知識、熟稔產業價值鏈與生態並擁有完整專家網絡及資源整合能力,為亞太最專業的生技育成平台。

三大投資策略

聚焦選題

鎖定生技及大健康產業,積極擴大集團綜效(synergy)以提升整體競爭力;同時,持續探索產業發展方向,掌握未來趨勢

資產循環

晟德持續優化投資組合並擴大投資效益,風控永續金流

資源整合

整合國際資源並促進集團資源及知識分享,培育未來人才

三大投資特色

-

鎖定早期或重整階段的公司

基於對生技產業趨勢與需求的深刻了解,晟德得以精準選題並於早期階段便開始育成、協助企業成長;另外,晟德也傾向投資面臨重整階段的高障礙傳統產業

1

-

投資時程長、獲利率高

生技領域投資期長,早期進入投資資本負擔較低,若成功則獲利倍數高

2

-

深度參與投資後管理

晟德的投資模式以企業創投(Corporate Venture)為主,而非著重一般的財務投資(Venture Capital),期待積極輔導、參與經營決策並協助企業訂定長期經營方向

3

憑藉深厚產業經驗及商業化能力,晟德協助投資育成企業調整策略,擁抱差異化市場定位及創新商業模式,並透過「投前評估」、「投後管理」、「策略聚焦」及「出場機制設計」四大核心,篩選和管理投資標的並極大化投資效益。

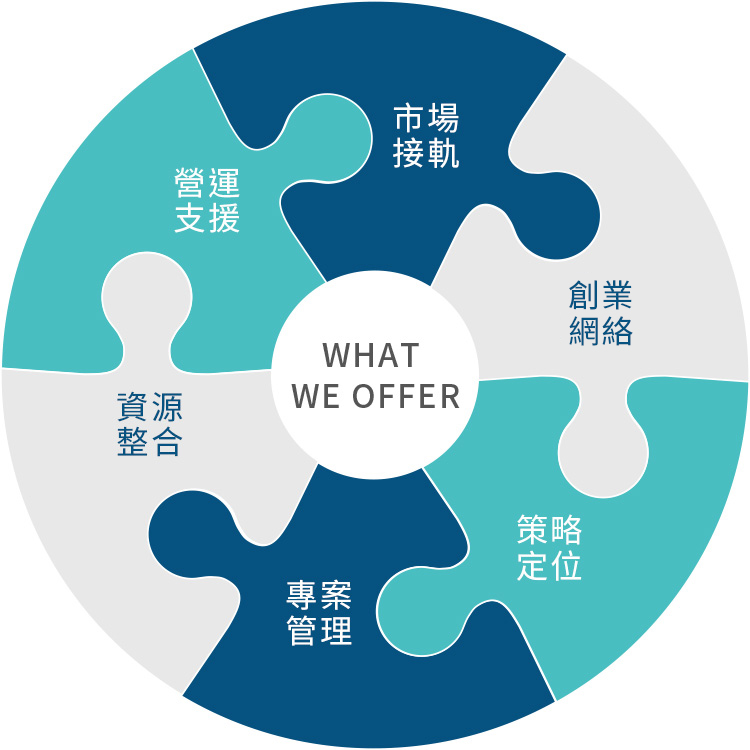

育成資源

-

市場接軌

從市場需求為出發,協助創業家將科學創意商業化、精準選題

-

創業網絡

與世界級專家近距離切磋,累積知識、經驗與黃金人脈

-

策略定位

定期協助企業檢視未來發展方向、再定位,積極掌握競爭力

-

專案管理

視專案需求,一站式補足其所欠缺如法規、臨床設計、洽談授權及業務拓展等核心能力

-

資源整合

提供協助企業募資、找尋策略合作夥伴及媒合其他所需資源

-

營運支援

提供財務、法律、稅務、人資、IT等公司營運基礎支援

投資績效

-

400+億

資產管理規模(*2025Q3)

-

66%

具有流動性持股

-

29+

投資企業

-

13

孵育上市櫃公司